アルバイトの給料形態は正社員と違う!?パート社員の給与計算方法を解説!

最終更新日:2025.06.03

アルバイトやパートの給与計算、正社員とは仕組みが異なり、時給制ならではの複雑さに頭を悩ませていませんか?「労働時間の集計や残業代、法的な注意点は?」といった疑問は、多くの経営者や人事担当者の方が抱える課題です。

この記事では、東京エリアで200名~1,000名規模の企業の給与計算をサポートしてきたさかえ経営が、パート・アルバイト社員の正しい給与計算方法を基礎から丁寧に解説。

複雑な業務の負担を軽減し、安心して事業に集中するためのヒントをお伝えします。

この記事でわかること

- アルバイト・パートと正社員の給与形態の主な違い

- パート・アルバイトの具体的な給与計算ステップ(労働時間の集計から控除まで)

- 給与計算時に注意すべき割増賃金や社会保険のルール

- 給与計算業務を効率化する「計算代行」の活用ポイント

行く行くの「内製化」を見据えた、当社の”カイゼン給与計算”はこちらをご覧ください!

関連ページ:『カイゼン給与計算|給与計算アウトソーシングなら、さかえ経営』

アルバイトやパートの給料計算は正社員とは仕組みが大きく異なりますよね。

時給制が基本となるため、労働時間の管理や残業代の計算方法も複雑で、「実際にどのように給与を算出すればいいのか」「法的な注意点は何か」と悩む経営者や人事担当者も多いと思います。

そこで本記事では「パート・アルバイト社員の正しい給与計算方法」という疑問について詳しく解説していきます!

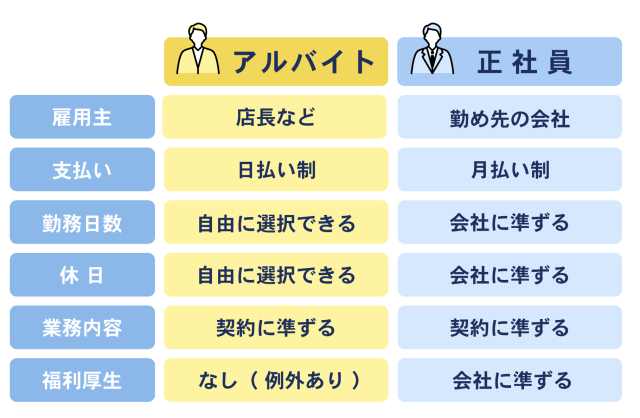

アルバイトと正社員で給与形態が違う?

アルバイトと正社員の間で、給与形態には顕著な違いが存在します。アルバイトはその働いた時間に応じて支払われる時給制であり、労働時間が多ければ多いほど、また少なければ少ないほど収入に反映されます。この場合、ボーナスや退職金の支給は期待できないことが一般的です。

対照的に、正社員は月給制または年俸制による固定給であり、毎月の収入が安定しており、昇給の機会も比較的多く、勤務年数が長くなるにつれて収入が増加する傾向にあります。

さらに、アルバイトや正社員は最低賃金の規定により保護されていますが、時給ベースでの収入は正社員に比べてアルバイトが低めに設定されているのが普通です。賞与や昇給の面では、正社員が明らかに有利であり、アルバイトにも賞与が出る場合がありますが、支給されないことが多く、昇給の幅も限定的です。

しかし、「同一労働同一賃金」の原則の導入により、2020年4月から施行されたパートタイム・有期雇用労働法により、この格差は徐々に是正されつつあります。

これらの点から、正社員とアルバイトとの間での給与形態には大きな差があり、正社員が安定した収入と成長の機会を享受できるのに対し、アルバイトはその柔軟性の代償として、収入の不安定さや福利厚生の不足を受け入れざるを得ない状況が見受けられます。

そもそも給与計算とは?

給与計算は、従業員が実際に手にする給料(手取り額)を計算することをいいます。

給与計算は勤務時間や手当などに基づいた総支給額の決定はもちろん、健康保険料、厚生年金保険料、所得税、住民税などの社会保険料や税金を差し引く作業が含まれます。

給与計算を行う際は、各種控除項目に対する詳細なルールや法律を正確に理解し、適用する必要があります。

この業務は、従業員に対して適正な給与を支払い、税金や社会保険料の徴収・納付を含む国の事務を代行するという重要な役割を担っています。そのため、給与計算は表面的には単純な計算業務に見えますが、実は従業員の生活を支え、社会システムを維持するための根幹を成す業務です。

「給与計算」については、下記記事で詳しく解説していますので、あわせてご覧ください。

パート・アルバイト社員の給与計算方法は?

労働時間の集計と給与の計算

まず、給与計算期間中の各従業員が働いた時間を詳細に集計します。この際、通常労働時間に加えて時間外労働、休日労働、深夜労働がある場合、それぞれの割増賃金率(例えば時間外は25%増、休日は35%増、深夜は50%増など)を適用して支給額を計算します。

計算の基本式は「時給×労働時間+(時給×割増率×該当労働時間)」となります。重要なのは、勤務時間の集計に際しては、実際に働いた分だけをカウントし、休憩時間は含めない点です。

控除額の確認と計算

アルバイトやパート従業員でも、勤務実態に応じて雇用保険や社会保険への加入が必要になる場合があります。その場合、給与から雇用保険料、健康保険料、厚生年金保険料、必要に応じて介護保険料(40歳以上65歳未満の場合)などを控除する必要があります。

控除額は、基本的に「標準報酬月額×保険料率×1/2」(残りの半分は企業が負担)で計算されます。また、源泉所得税や住民税も適用される場合があるため、これらの税金も給与から控除されます。

給与の最終的な支給

控除項目を差し引いた後の金額が、実際に従業員に支給される給与となります。この支給額を計算した後は、給与として振り込むことになり、この際、必要に応じて源泉徴収を行い、適切に保険料や税金を納付します。

また、企業によっては通勤手当や資格手当など、各種手当が支給される場合もあるため、これらの金額も支給額に含める必要があります。

このプロセスを通じて、アルバイトやパート従業員の給与は、公正かつ透明に計算され、支給されるべきです。

下記記事では、自社でできる給与計算として、Excel(エクセル)を活用した方法を紹介しています。よろしければご参考ください。

個人で難しい場合は「計算代行」もできる!

給与計算の代行は、専門家である税理士や社労士への依頼することができます。給与計算には所得税、住民税、社会保険料といった多くの要素が関わってくるため、これらを適切に処理するためには税法や労務法に関する専門的な知識が求められます。

税理士は主に給与計算における税関連の業務を、社労士は労務管理全般と社会保険料の計算を担当することができます。しかし、特定の業務、例えば年末調整は税理士の専門領域になるため、業務の内容によって依頼先を選ぶ必要があります。

給与計算の代行を利用することで、企業は複雑で専門性が高い給与計算業務を正確に行うことができるだけでなく、労務トラブルのリスクを減らすことが可能になります。これにより、社内で給与計算以外の業務に集中できるため、多くの企業にとって有効な選択肢となります。重要なのは、代行を依頼する業務の範囲を明確にし、それに適した専門家を選ぶことです。

さかえ経営では、東京エリアの企業(200〜1,000名規模)における、給与計算(労務)業務のサポート・代行を行っています。給与計算のやり方や、計算代行(アウトソーシング)をご検討中の方は、まずはお気軽にご相談ください。